Column

財務のコラム

コラム

財務改善に役立つ財務諸表の分析方法

はじめに

財務諸表の分析は、企業の現状を正確に把握し、財務改善の手がかりを見つけるために欠かせません。

単なる数字の羅列ではなく、売上高や利益率、キャッシュフローなどを総合的に評価することで、経営の強みや弱点を明確にすることができます。

本記事では、財務改善に直結する具体的な財務諸表の分析方法をわかりやすく解説します。ぜひ参考にしてみてください。

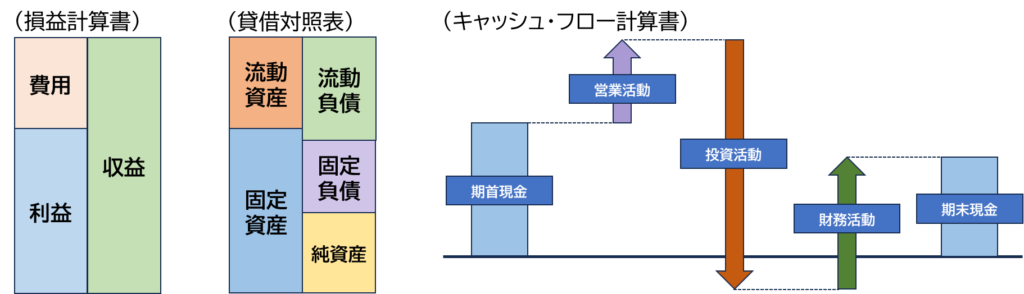

財務諸表とは何か?

財務諸表とは、企業の財政状態や経営成績を示す書類です。

主に以下の3点に分かれています。

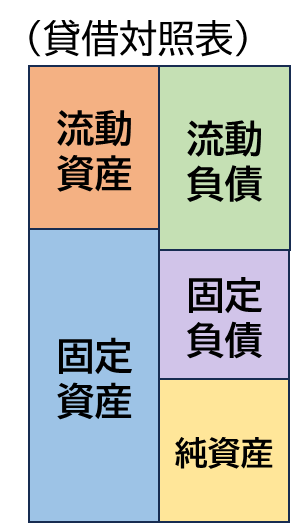

貸借対照表(B/S)

企業のある時点での財政状態を示す書類です。

資産、負債、純資産のバランスを知ることができます。

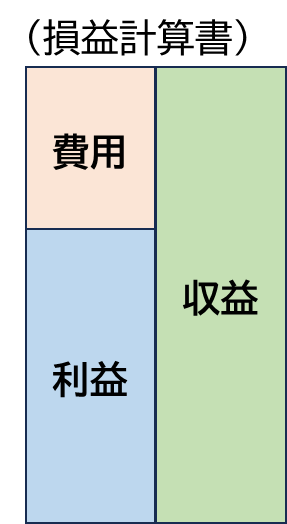

損益計算書(P/L)

売上高や経費、純利益などが記載されている書類です。

一定期間、多くは決算期ごとの経営成績を知ることができます。

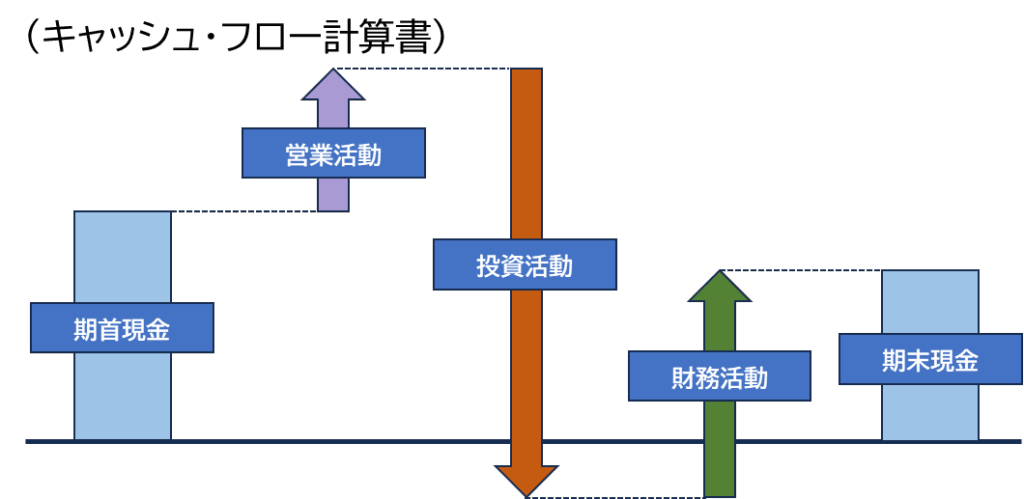

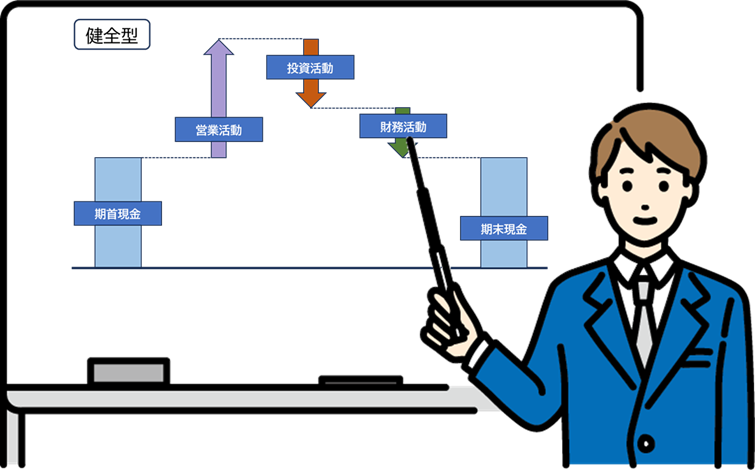

キャッシュフロー計算書(C/F)

企業の一定期間、多くは決算期ごとの現金の流れを示している書類です。

資金の流れを見すことができるため、企業の資金繰りを把握することができます。

財務諸表は経営者や投資家などの利害関係者が、企業の現状を知る上で重要な役割を果たしています。特に株式会社等、出資者と経営者が分離されている会社においては、これらの情報は欠かせません。

また財務諸表は企業の内部分析や経営改善に役立つツールとしても利用されます。

財務改善の具体的なステップ

財務分析から会社で戦略を立て、経営改善へと繋げていくための具体的なステップを紹介します。

財務分析の実施

代表的な財務指標とその解釈

財務改善を進める上で、まずは財務指標の基本的な理解が重要です。これにより財務指標や傾向を把握し、現状の問題点を洗い出します。財務分析には、流動比率や自己資本比率などの指標を使って企業の健全性や収益性を評価する方法があります。

流動比率

流動比率は、短期的な支払い能力を示す指標であり、流動資産を流動負債で割った数値です。一般的に100%以上が好ましいとされています。

流動比率=流動資産 ÷ 流動負債 × 100

自己資本比率

自己資本比率は、企業全体の資金調達の安定性を表すもので、自己資本を総資本で割った比率です。この値が高いほど、財務的に健全な状態と言えます。

自己資本比率=自己資本÷総資本×100

問題点の特定と改善計画の策定

財務分析から得られたデータをもとに、企業の財務状態や経営成績における具体的な問題点を特定します。

たとえば流動比率が低い場合は短期的な資金繰りの問題が疑われます。売上総利益率が低下している場合には、コスト管理に課題がある可能性が高いです。

改善計画を策定する際には、資金繰りの改善やコスト削減など具体的な目標を設定します。資金繰りの改善には売掛金の回収サイトの短縮等が考えられるでしょう。コスト削減の方法として生産効率や仕入れ価格の見直しを行うことで、利益率の回復を目指すといった方法が考えられます。これらの方向性をもとに、企業が行う戦略を明確にします。

改善活動の実行と評価

策定した改善計画を実行に移します。

実行する際には、各部署や従業員の協力を得て、一丸となって取り組むことが重要です。

改善活動が進捗する中で、定期的に成果を評価し計画に対するフォローアップを行います。評価の際には、再度財務諸表を分析し目標が達成されているかを確認します。

必要に応じて改善計画を修正し、持続的に財務改善を推進します。

財務改善は、企業の健全な成長や安定した経営の基盤を築くために不可欠なプロセスです。適切な財務分析を行い、問題点を特定し、計画的に改善活動を進めることが、成功に繋がります。

財務改善の実例の紹介

資金繰りの安定化

資金繰りの安定化は、財務改善のための基本的なステップとして非常に重要です。

資金繰りの悪化は、企業経営の大きなリスクとなり得ます。そのため、定期的にキャッシュフロー計算書を確認し、現金の流れをしっかりと把握することが必要です。

財務諸表を用いた財務分析を活用し、将来のキャッシュフローを予測することが効果的です。

コスト削減と効率化

コスト削減と効率化も、財務改善に欠かせない手法のひとつです。

まずは損益計算書を詳しく分析し無駄な支出を削減するポイントを見つけることが大切です。具体的には、固定費の見直しや変動費のコントロールを行います。

中小企業においては、これらの取り組みによって大幅なコスト削減が期待できることが多いです。また、業務プロセスを効率化することも、コスト削減に寄与します。

成功事例から学ぶポイント

これらの成功事例から学べるポイントは少なくありません。

財務諸表の正確な把握と分析が不可欠です。貸借対照表や損益計算書を詳細に読み解き、企業の現状を正確に把握することがスタート地点です。特に中小企業においては、財務諸表を基にした定期的な分析が経営改善の鍵となります。

次に具体的な指標を使った経営指標のモニタリングが重要です。代表的な財務指標を定期的に確認し、問題点を早期に発見することが求められます。これにより適切なタイミングでの改善策の実施へとつながります。

最後に財務改善の具体的な施策を立て、実行することです。また進捗状況を適宜評価し、必要に応じて計画を修正する柔軟性も重要なポイントです。

成功事例を参考にしながら、自社に合った方法で経営の質を向上できるとよいでしょう。

継続して財務分析を行う重要性

持続的な経営を確保するためには、定期的な財務分析が不可欠です。定期的な財務分析を行うことで、会社の健康状態を常にモニタリングし、問題が発生した際には迅速に対策を講じることができるからです。

また財務指標のフィードバックも重要です。代表的な財務指標としては、流動性比率や固定資本比率、自己資本比率、利益率などがあります。これらの指標を定期的に確認することで、企業の強みや弱点を明確に把握できます。

前の決算期との比較、前年同月との比較、同業他社との比較といった方法で相対的に評価することも有効でしょう。

適切な財務分析により、資金繰りの状況や利益の動向を把握し、戦略的な経営判断を行うための基礎データを得ることにつながります。

まとめ

本記事では財務諸表と、その数値から導き出すことのできる財務指標について紹介しました。

損益計算書の読み方や貸借対照表の読み方を習得することは、経営者にとって重要なスキルです。また分析を行った後には戦略を立て実行すること、そして継続してこれらの指標をモニタリングしていくことも欠かせません。

さらに財務諸表を分析し立てる戦略は、事業計画書として活用することもできるでしょう。会社の経営目標や行動目標につなげることもできるかもしれません。

財務諸表は現状を把握できる重要な資料です。積極的に活用できるとよいですね。

財務支援に強いTaigen

補助金申請から資金調達まで、Taigenが貴社の財務強化を支援します。

補助金のプロが、貴社の成長に必要な資金をしっかりサポート。

補助金の活用で一歩先へ、今すぐTaigenにご相談を!