コラム

コラム

補助金は中小企業や個人事業主の事業運営や成長を支える重要な財源です。

「補助金を受け取った際の取り扱いはどうしたら良いか?」

「控除対象経費に含まれる消費税の返還額はどのように計算する?」

補助金が課税対象となる場合、仕入控除税額の計算や消費税申告において注意が必要です。2025年には税制や補助金制度に関する最新の変更点が導入されており、最新の変更点を踏まえた正しい知識と実践が求められています。

本記事では補助金の消費税に関する取扱い方や、仕入控除税額の計算方法について徹底的に解説します。

本記事で解説するポイント

補助金に関する税務対応は難しくありません。適応条件をよく確認して申請すれば、リスクを最小限に抑えて事業に活用できます。ぜひ最後までご覧ください。

補助金とは国や自治体が、事業者や個人に対して交付する資金で、特定の事業活動を支援する目的で提供されます。補助金は消費税の課税対象かどうかで、取り扱いが異なります。

課税対象となる補助金は、収入が特定の課税取引を行うための対価とみなされる場合です。具体例として商品の販売や、サービスの提供を条件とした補助金が挙げられます。

多くの補助金は非課税売上に該当します。例えば新型コロナウイルス感染症対策として支給された補助金や、公益性の高い活動に対する助成金は非課税です。補助金には消費税が課されません。しかし補助金の使途によっては、仕入控除税額が発生します。

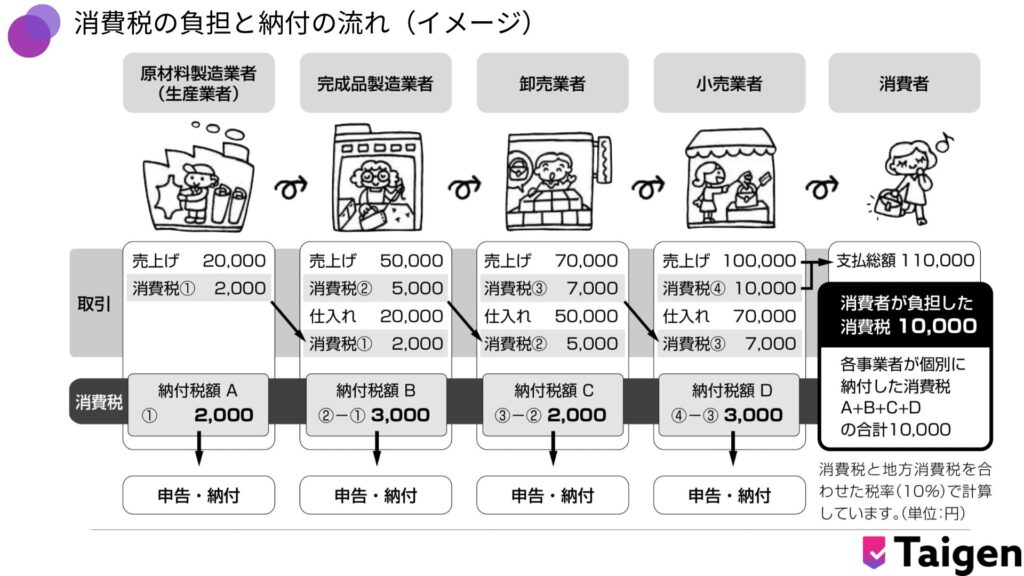

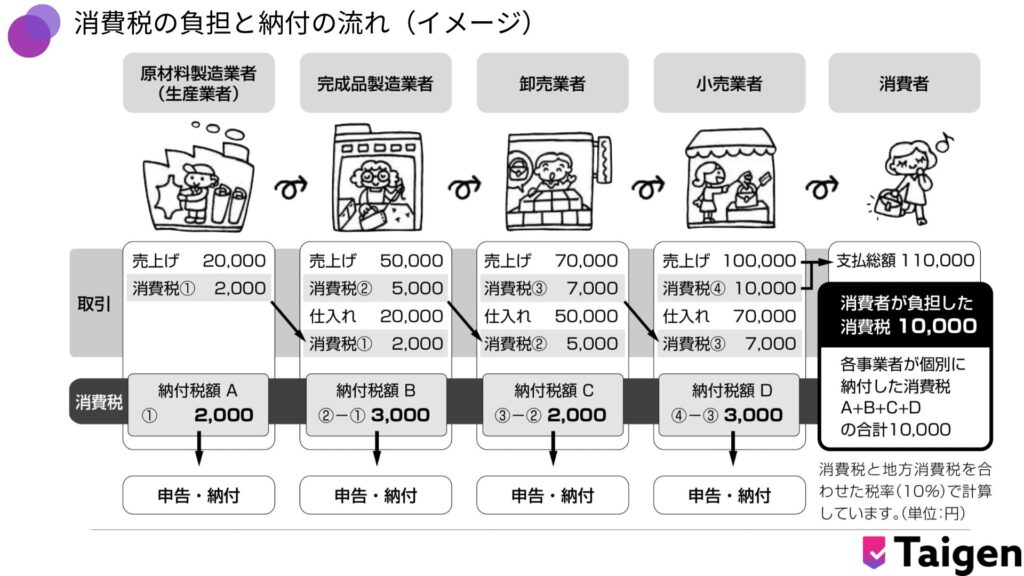

消費税は商品やサービスの取引ごとに課される税金ですが、最終的には消費者が負担します。ただし納付は、取引の各段階で事業者が行います。

二重課税を防ぐため、事業者は「売上にかかる消費税」から「仕入れにかかる消費税」を差し引き(仕入税額控除制度)、税が累積しない仕組みになっています。

例えば「小売業者」の場合、消費税4「10,000円」から消費税3「7,000円」を控除した「3,000円」が消費税の納付額となります。

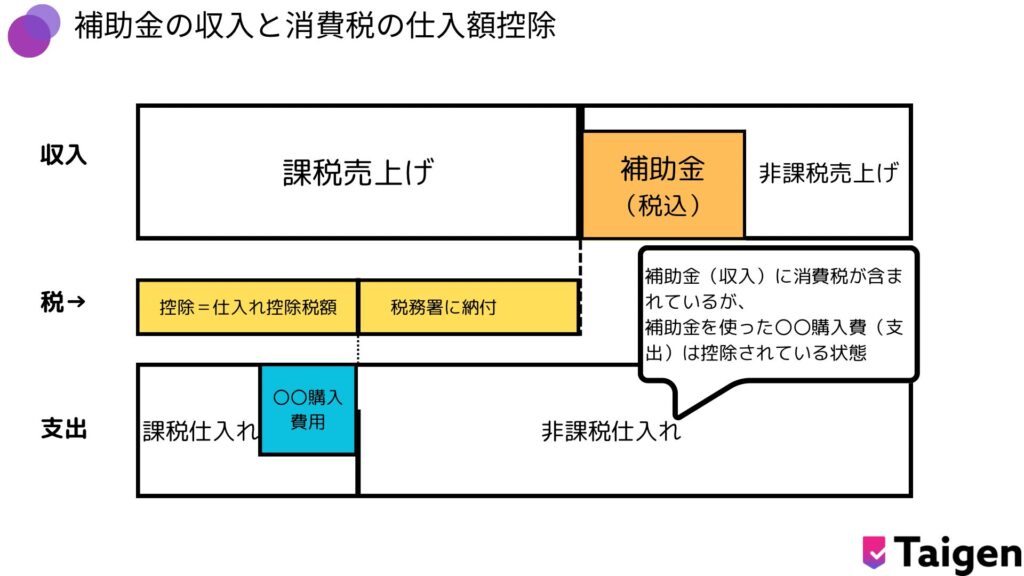

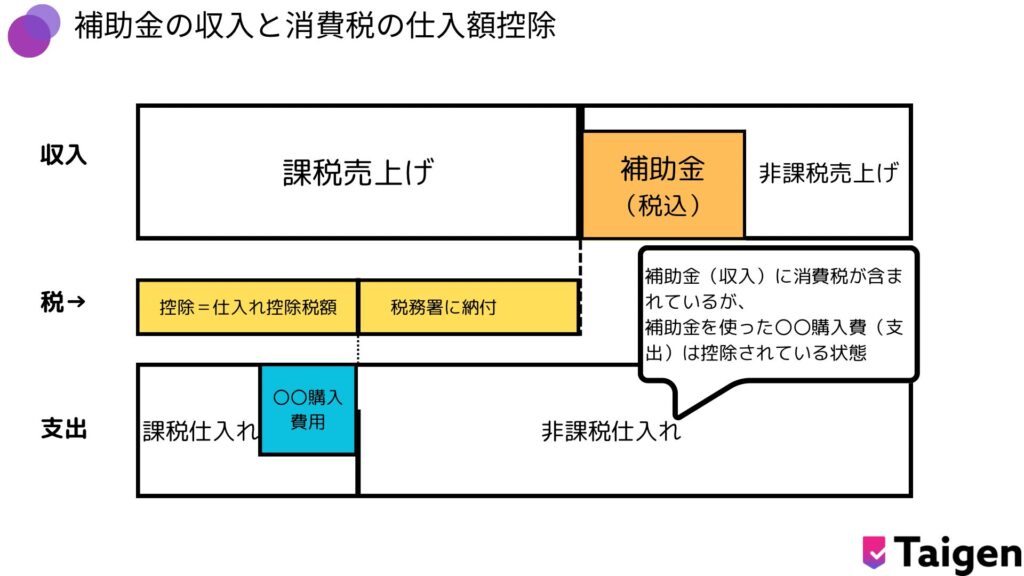

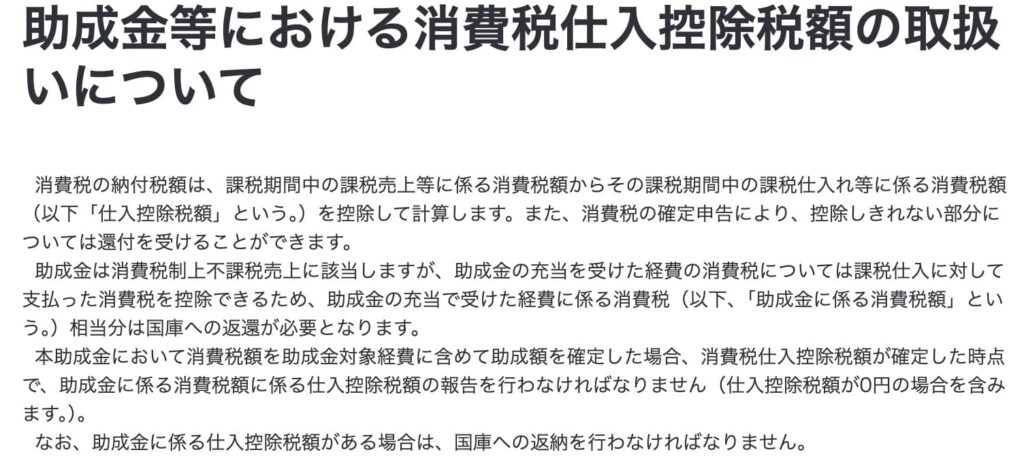

補助金の収入は非課税売上として扱われ、消費税の課税対象にはなりません。補助事業で支払った経費に含まれる消費税は、仕入税額控除の対象になります。

仕入税額控除を受けると、その分の補助金が二重に事業者に交付されたことになるため、その金額を県に返還する必要があります。

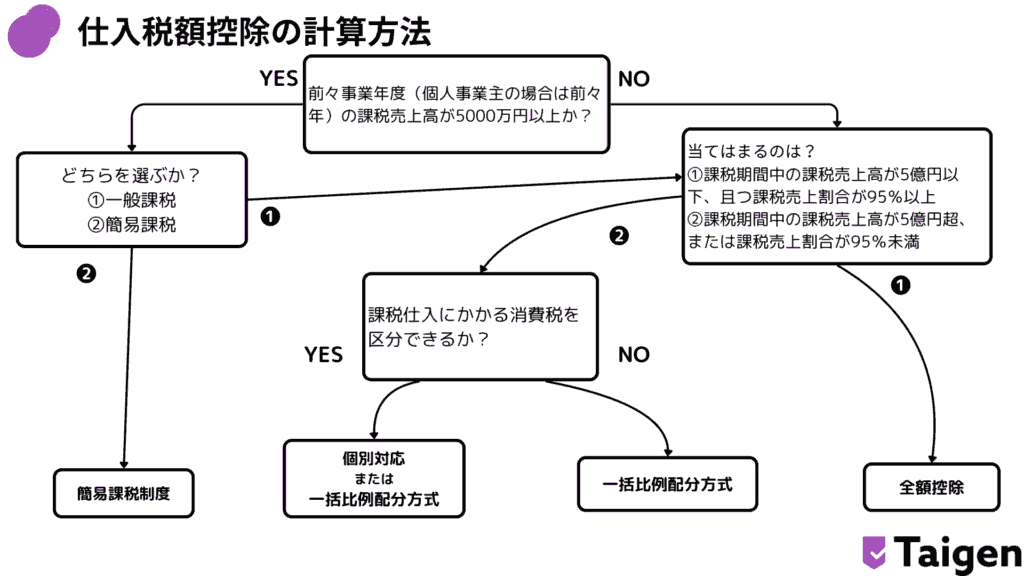

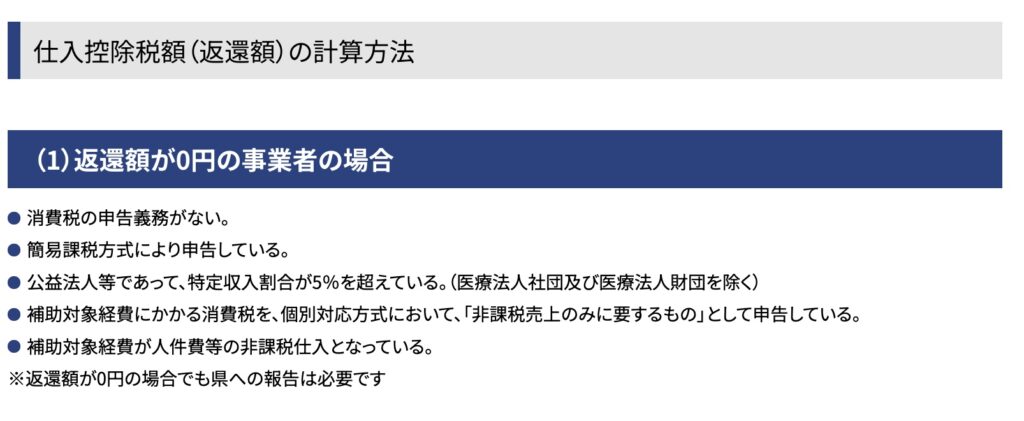

補助金を受け取った際、その経費に含まれる消費税の仕入控除額を適切に計算することは、税務上重要です。仕入控除税額の計算方法と、それに伴う注意点や補足事項を詳しく解説します。

補助金が支給された場合、計算するときのポイント

補助金に関する消費税計算書を税務署や自治体に正確に提出し、不備がないように管理しましょう。

具体的な提出書類や記載例については、税務署のガイドラインや補助金の支給元が提供する資料を参照してください。

補助金に関連する仕入控除税額を計算する際の手順を解説します。

仕入経費の領収書や請求書を整理し、必要な情報を正確に確認してください。調整が必要なケースでは、詳細な内訳を記載した計算書の添付が推奨されます。

具体例を通じて計算プロセスを理解することで、補助金に関連する税務処理がどのように行われるのかを具体的にイメージできるようになります。補助金の使用状況に応じた代表的な計算方式を4つ取り上げ、それぞれの特徴と計算手順を分かりやすく解説します。

補助金が全額課税取引に関連する経費に使用された場合に適用される方式です。すべての課税仕入れに含まれる消費税額が控除対象となります。。

対象: 補助金が全額課税取引に関連する経費に使用された場合

この方式は、すべての補助金が課税売上に直接関係する経費に使われる場合にのみ適用されます。

補助金が簡易課税制度の対象となる場合、課税仕入れ額ではなく事業区分ごとに定められた「みなし仕入率」に基づいて消費税額を計算します。

対象: 簡易課税制度を選択している場合

簡易課税制度は、小規模事業者や特定の業種(卸売業、小売業、製造業など)に適した方式です。計算の簡略化が可能です。

課税取引、非課税取引、および共通用途の経費に分けて、それぞれの控除額を個別に計算する方式です。

対象: 課税取引・非課税取引・共通用途が混在する場合

共通用途の経費が多い場合、この方式が適していますが、計算が複雑になるため注意が必要です。

課税・非課税の区別をせず、全体の補助対象経費に基づいて控除額を一括で計算する方式です。

事業全体での経費管理が容易な一方で、課税売上割合が低い場合、控除額が少なくなる点に注意してください。

仕入控除税額の計算の注意事項

税務調査が行われる場合に備え、補助金に関連するすべての計算書類や提出書類を整理しておきましょう。

これらの書類を整理しておくことで、税務調査時に迅速に対応でき、不備による追加調査やペナルティを回避することができます。

補助金の使途が当初の計画と異なる場合、その変更が補助金交付規程や税務上の扱いにどのような影響を及ぼすかを確認しましょう。変更内容によっては、補助金の返還を求められる場合や、税務申告における処理方法が異なる場合があります。

変更にあたって確認すべき項目

これらを事前に確認し、必要な対応を取ることで、後々のトラブルを未然に防ぐことができます。

消費税申告書への記載を正確に行いましょう。補助金は消費税の課税対象外となるケースが多いですが、例外もあるため注意が必要です。消費税申告書に記載する際には以下の3点を確認しましょう

これらを正確に申告することで、税務調査時の指摘や追徴課税を回避できます。

2025年の補助金制度には、課税区分や申請条件などにいくつかの重要な改正点が盛り込まれています。補助金の課税・非課税区分や最新の改正ポイント、今後の動向などをテーブル形式で整理しました。これを参考に、適切な対応と準備を進めてください。

| 項目 | 内容 |

|---|---|

| 補助金の課税区分と最新ガイドライン | |

| 課税対象となる補助金 | 事業収益に直接結びつく補助金は、消費税が課される場合がある。 例:「ものづくり補助金」など収益目的の補助金が該当します。 |

| 非課税対象の補助金 | 社会福祉や教育目的の補助金は多くの場合非課税として扱われる。 例:福祉関連の補助金や教育支援の補助金。 |

| 2025年の主な変更 | |

| 小規模事業者持続化補助金 | 経営計画の重要性が高まった。 申請枠が簡素化された。 |

| ものづくり補助金 | 収益納付の義務が廃止され、より柔軟な利用が可能になった。 支援内容が整理され、使いやすくなった。 |

| 今後の動向と具体的な対策 | |

| インボイス制度への対応 | 適格請求書発行事業者(インボイス発行者)である必要があるケースが増える見込み。 |

| 中小企業へのさらなる支援 | 最低賃金引き上げやデジタル化推進を目的とした新たな補助金が創設される可能性がある。 |

| 具体的な対策 | |

| 課税・非課税区分の確認 | 受け取った補助金が課税対象か非課税対象かを正確に把握し、適切に消費税申告を行う。 |

| インボイス制度への備え | 受け取った補助金が課税対象か非課税対象かを正確に把握し、適切に消費税申告を行う。 |

なおインボイス制度の詳細を知りたい方は、次の記事を参考にしてください。

国税庁のウェブサイトでは、消費税の基本の構造や、補助金に関する法令の説明が提供されています。こちらでは補助金の受け取りに関連する注意点や、消費税の追加課税の仕組みについて詳細に検索可能です。

福岡県の公式サイトには、補助金の受領に伴う消費税の解説が記載されています。このページは実務的な解説に伸び、専門家の指摘や格別な責任に関する詳細も含まれています。

和歌山県の公式サイトは、補助金プログラムの開始日の案内や設定経緯の要素を提供します。このページは地方自治体に関連する参考資料に有用です。

静岡労働局の公式サイトには、補助金を利用した経緯やその準備に関するガイドラインが記載されています。詳しい情報は気軽に相談できます。

補助金の返還が必要な場合は?

仕入控除税額を受けた結果、補助金額が重複して交付された場合、返還義務が生じます。

簡易課税方式を採用している場合は?

簡易課税方式では、補助金の用途に関わらず、課税売上割合を基に控除額を計算します。

補助金の消費税の取り扱いをおさらいしましょう。

補助金の適切な取り扱いは、税務リスクの軽減や事業の円滑な運営に欠かせません。必要に応じて専門家に相談し、最新の制度変更に対応していきましょう。

補助金申請から資金調達まで、Taigenが貴社の財務強化を支援します。

補助金のプロが、貴社の成長に必要な資金をしっかりサポート。

補助金の活用で一歩先へ、今すぐTaigenにご相談を!