Column

財務のコラム

コラム

【完全保存版】補助金を受けた場合の法人税処理と注意点

「補助金を受けると、法人税はどう処理される?」

「税金が不安で補助金が申請しづらい。」

補助金を活用して新製品・サービスの開発を進めたい方も多いでしょう。

補助金制度で資金調達・経費負担の軽減ができると、コスト面の課題で実行できていないイノベーションに向けた取り組みが進められます。

しかし補助金を受けて税金が発生する場合、企業の収支状況や純利益などに影響を与えるため、補助金の税金処理に関する理解が必要です。

本記事では補助金を受けた場合の法人税の扱いを解説します。

補助金を受けた際の法人税処理時の注意点も解説しているので、ぜひ参考にしてください。

本記事でわかること

- 補助金を受けると法人税が課税処理される。

- 圧縮記帳を活用すると、課税される法人税の負担が分散できる。

- 圧縮記帳や補助金の法人税計上には慎重な判断が求められる。

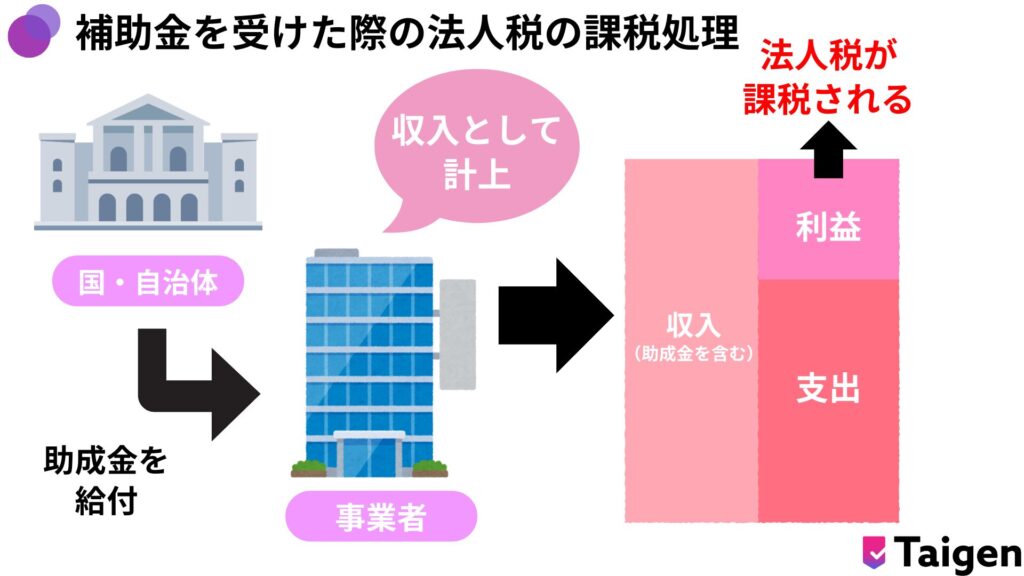

補助金を受けると法人税は課税処理される

補助金を受けると、法人税は課税処理されます。

国や自治体などから補助金を受けると、事業者は収入の勘定科目のうち、「雑収入」として会計処理します。

法人税の税率は、2025年3月31日までは原則として23.2%です。

会計上の収入から支出を差し引いた利益に対して、23.2%をかけると法人税が算出できます。

なお法人税が課税処理される補助金制度には、「小規模事業者持続化補助金」、「IT導入補助金」などがあります。

法人税が課税処理される補助金制度の事例

- 小規模事業者持続化補助金

- 小規模事業者が作成した経営計画に基づく販路拡大の取り組みに対する補助金

- 賃上げ・インボイス対応などで活用する企業も多い

- IT導入補助金

- 業務効率化・自動化のためのITツール導入をサポートする補助金

- DX化に対応する企業が活用している

- ものづくり補助金

- 革新的な製品・サービスの開発に対する補助金

- 革新的な製品・サービス開発を外部に委託する目的で使える

- 事業再構築補助金

- 事業構造を転換する取り組みをサポートする補助金

- 急速な社会経済の変化に対応するために、事業構造を転換する企業が増えつつある

など

小規模事業者持続化補助金は、2025年も実施されると発表されています。

詳細なスケジュールをまとめているため、気になる方は次の記事をチェックしてください。

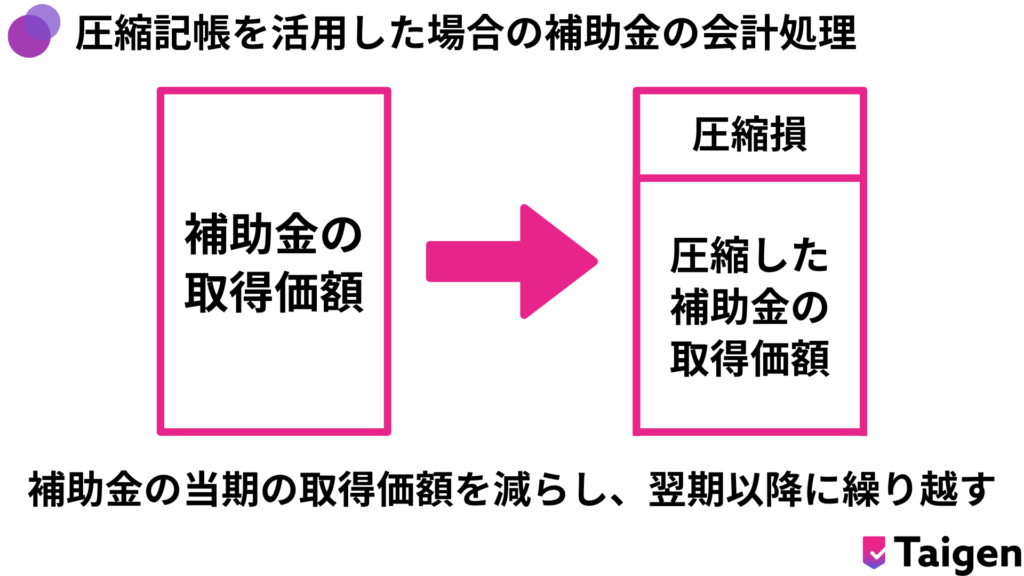

圧縮記帳を活用すると法人税負担が分割できる

補助金には法人税の負担が増えるデメリットがあります。

しかし圧縮記帳を活用すると、補助金受け取りによる法人税の負担が分散できます。

圧縮記帳は補助金をはじめとした収入発生時に、取得価額を減額して税負担を軽減する方法です。

補助金額上限の大きい補助金制度を活用する場合は、圧縮記帳を検討しましょう。

なお圧縮記帳は、経理方法や損金算入などに関する3つの要件を満たしている際に適用できます。

圧縮記帳の適用要件

- 圧縮限度額の範囲内で、3つのいずれかの経理方法を採用している

- 帳簿価額を損金経理で減額する方法

- 確定した決算を積立金として積み立てる方法

- 決算確定の日までに剰余金の処分で積立金として積み立てる方法

- 確定申告書に圧縮記帳経理額の損金算入に関する明細を添付する

- 清算中の法人でない

圧縮限度額は固定資産が減額できる上限値です。

税金負担を減らす場合であれば、圧縮限度額の範囲内で、帳簿価額を損金経理で減額する方法を採用します。

また確定申告書には、圧縮処理した明細を記載する必要があります。

加えて清算中の法人は、翌年度以降に事業の撤退が決まっているため、圧縮記帳が使えません。

圧縮記帳の目的

圧縮記帳の目的は、税負担を気にせず補助金の恩恵を受けることです。

補助金を取得すると、当期にまとめて税負担がかかります。

大きな税負担が原因でイノベーションに集中できなかったら、補助金制度が活かせません。

しかし圧縮記帳を活用すると、補助金に対してかかる税負担が分散でき、新製品・サービスの開発・展開に集中できます。

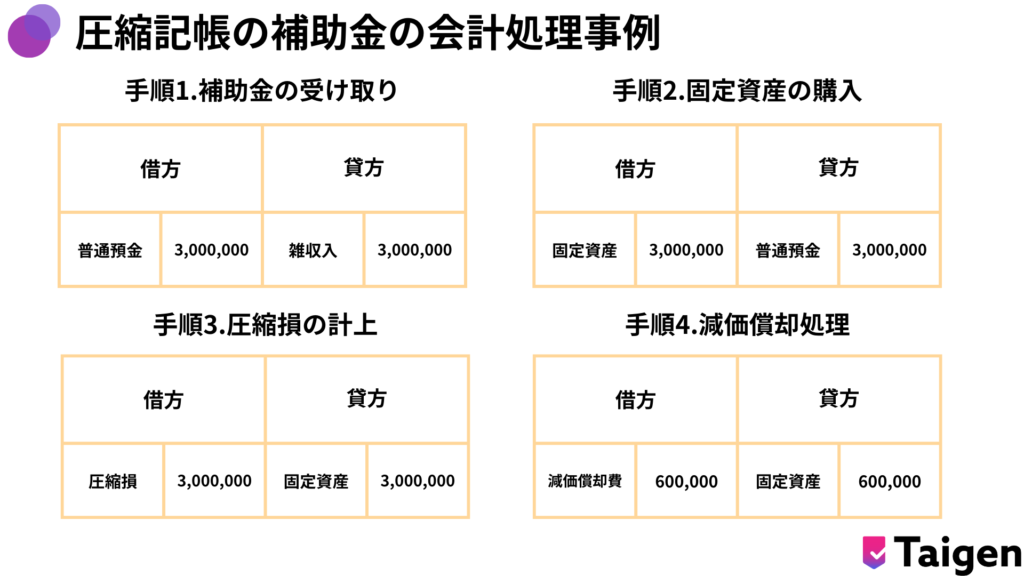

圧縮記帳の会計処理の事例

圧縮記帳の会計処理には、補助金の受け取りや圧縮損の計算などの4つの工程があります。

圧縮記帳の会計処理

- 補助金の受け取り

- 固定資産の購入

- 圧縮損の計上

- 減価償却処理

補助金を300万円受け取り、新製品・サービスの開発に必要な固定資産を購入し、5年で減価償却するケースを想定します。

まず補助金の受け取り時に雑収入を計上し、補助金額分の圧縮損を計上しましょう。

固定資産を購入した場合は、1年分の減価償却費を毎期計上します。

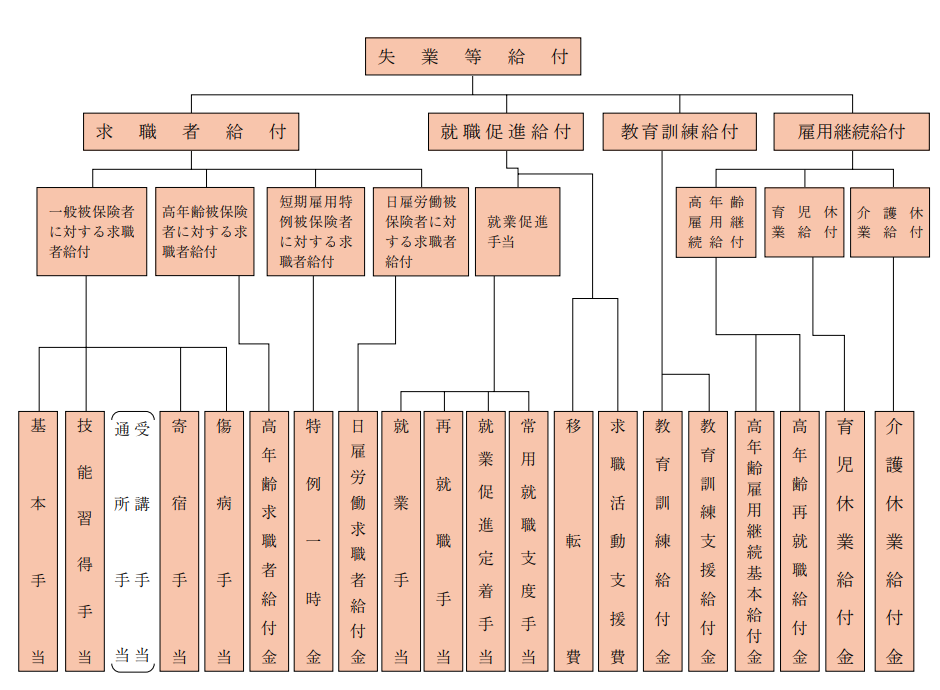

非課税処理できる補助金もある

出典:厚生労働省

非課税処理できる補助金制度もあります。

個人事業主をはじめとした「休業手当を受けられない人」や「被災した後の生活再建を目指している人」向けの制度が、非課税処理可能です。

従来までに実施された補助金制度だと、「新型コロナウイルス感染症対応休業支援金・給付金」や「雇用保険の失業等給付」などが該当します。

非課税処理できる補助金制度

- 新型コロナウイルス感染症対応休業支援金・給付金

- 感染症の影響で休業・時短勤務を余儀なくされ、休業手当が受けられていない方向けの制度

- 令和5年5月31日に終了

- 雇用保険の失業等給付

- 労働者が失業した場合に、生活・雇用の安定を図るための制度

- 求職者給付、就職促進給付、教育訓練給付、雇用継続給付の4つに分けられる

- 被災者生活再建支援金

- 自然災害で著しい被害を受けた場合に、生活を再建するための制度

- 中規模半壊以上の被災世帯すべてが対象

など

感染症や失業、被災などの事情があり、一時的に休業・失業を余儀なくされている場合は、補助金に税金は発生しません。

事業再建に関わる補助金制度を活用したい方は、課税処理を気にせず積極的に申請しましょう。

補助金の法人税処理をする際の注意点

補助金の法人税処理をする際には、圧縮記帳や補助金の法人税計上などの4つのポイントを意識しましょう。

圧縮記帳をするか慎重に判断する必要がある

補助金を受け取ったら、圧縮記帳をするか慎重に判断する必要があります。

圧縮記帳をすると、翌年以降の税金が増加します。

圧縮記帳は税金が減額される方法ではなく、税金の負担を先送りにする方法です。

税金負担を次期以降に回しても問題ないか、自社の会計状況を整理してから圧縮記帳をするか判断しましょう。

補助金の法人税の計上漏れがあると過少申告加算税の支払いが必要

補助金の法人税の計上漏れがあると、過少申告加算税の支払いが求められます。

過少申告加算税と延滞税の金額

- 過少申告加算税:修正後納税額の10%相当の金額

- 延滞税:修正後納税額の7.3%

納税額が本来の金額より少ない場合は、過少申告加算税として修正後納税額の10%相当の金額が追加請求されます。

加えて延滞税が発生し、納期限の翌日から2ヵ月までに返済すれば税率は7.3%です。

しかし2ヵ月を超えると税率が14.6%に膨らむため、法人税の計上漏れに気づいたらすぐに返済しましょう。

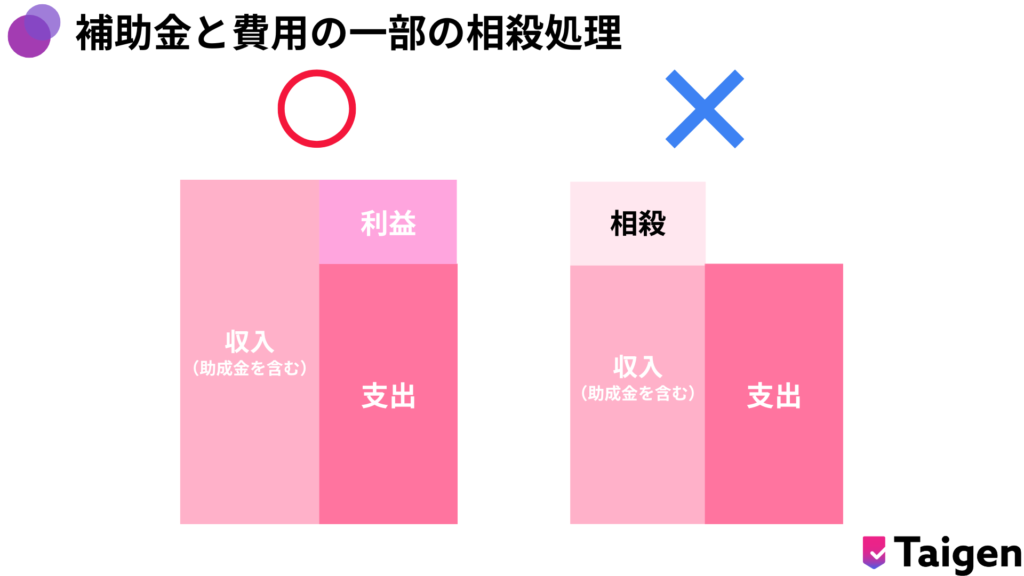

補助金と費用の一部を相殺する会計処理はできない

補助金と費用の一部を相殺する会計処理はできません。

たとえば300万円の補助金を受給し、50万円分を人件費に使った場合、収支を相殺した金額は250万円です。

税金負担を抑えるために、250万円分の補助金を受給したように会計処理すると、株主や社員などの関係者に企業の正しい取引状況が伝えられません。

相殺せずに収入・支出の勘定科目を分けて記帳しましょう。

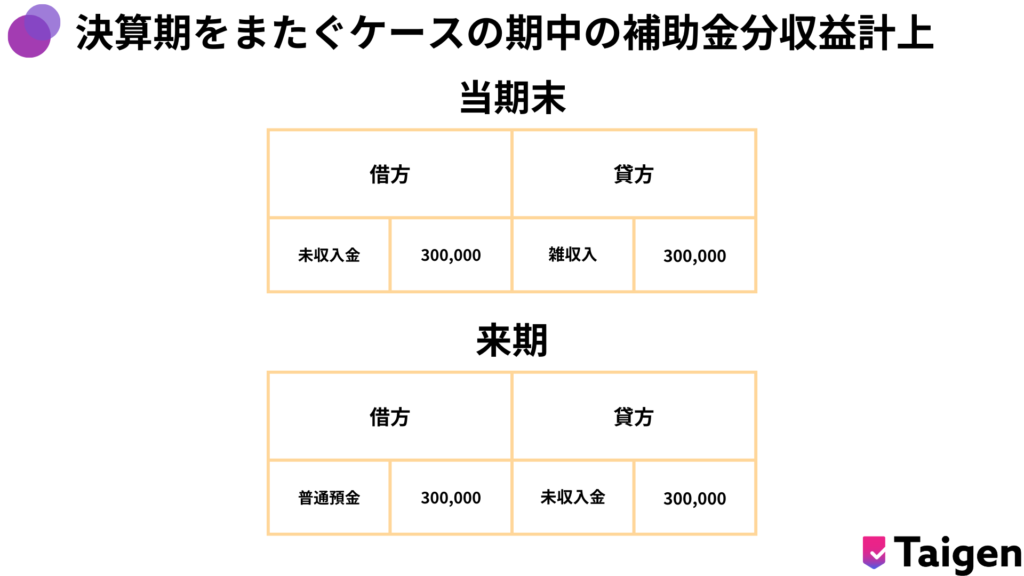

決算期をまたぐケースだと期中に補助金分の収益を計上する場合もある

決算期をまたぐケースだと、期中に補助金分の収益を計上する場合もあります。

たとえば期末時点で審査を通過しており、補助金の入金は来期からであっても、受給がすでに確定していれば、期中に収益を処理します。

期末時点で補助金が確定していて入金されていない場合は、借方では「未収入金」、貸方では「雑収入」での処理が必要です。

補助金が入金されたら借方では「普通預金」、貸方では「未収入金」で処理し、未収入金を相殺します。

補助金の法人税処理に関するよくある質問

補助金の法人税処理に関するよくある質問にいくつか回答しました。

-

補助金はどのタイミングで会計処理すればよい?

-

補助金は支給決定通知書が届いた時点で、会計処理をします。

会計処理は原則「発生主義」です。

支出・収入が発生した時点で計上する必要があるため、支給決定通知書が届いたら、雑収入あるいは未収入金として処理しましょう。

- 補助金と助成金の会計処理の違いは?

-

補助金と助成金どちらも、支給された金額を収入として計上します。

ただし補助金は、採択されないと所定の金額を支給してもらえないのに対し、助成金は要件を満たしていればほぼ確実に告知された金額が支給されます。

-

補助金には所得税はかかる?

-

補助金は法人税と同様に、所得税もかかります。

補助金で得た金額を含めた所得全体に対して、累進課税に基づく所定の税率をかけると所得税額が計算できます。

まとめ

本記事では補助金の法人税処理と注意点をまとめました。

本記事のまとめ

- 補助金を受けると法人税が課税処理される。

- 圧縮記帳を活用すると、法人税の負担を翌月以降に分散できる。

- 圧縮記帳がかえって資金繰りを悪化させたり、法人税の申告漏れで過少申告加算税・延滞税が請求されたりする。

感染症や失業などの事情で受け取ったケースを除き、補助金は課税処理が必要で、法人税が課されます。

法人税がかかるため、安心して補助金を受けられないと考える方も多いです。

しかし圧縮記帳を活用すると、法人税の負担を翌月以降に分散できます。

法人税が気になって補助金制度を申請できていない方は、財務状況をよく確認したうえで、圧縮記帳を活用しながら補助金制度の申請を検討しましょう。

財務支援に強いTaigen

補助金申請から資金調達まで、Taigenが貴社の財務強化を支援します。

補助金のプロが、貴社の成長に必要な資金をしっかりサポート。

補助金の活用で一歩先へ、今すぐTaigenにご相談を!