コラム

コラム

「インボイス制度って何?」「法人や中小企業にとってどんな影響があるの?」「適格請求書の発行が必要なのか知りたい!」そう思う方も多いのではないでしょうか。

インボイス制度に対応するためには、適格請求書の理解や仕入税額控除の仕組みを押さえ、課税事業者や免税事業者としての対応策を選ぶことが重要です。

本記事では、インボイス制度の基本概要から、中小企業や法人にとっての具体的な影響、簡易課税制度や経過措置の活用方法まで詳しくご紹介していきます。

「インボイス制度ってよく聞くけど、実際にはどんなもの?」そんな疑問をお持ちの方も多いのではないでしょうか。この制度は、消費税の透明性を高めるために導入され、中小企業や法人に大きな影響を与えると言われています。まずは基本的な仕組みやポイントをわかりやすく解説していきます。

インボイス制度は、消費税に関する新しい仕組みで、2023年10月から始まりました。

この制度では、仕入税額控除を受けるために「適格請求書(インボイス)」が必要になります。適格請求書とは、消費税率や税額が正確に記載されている請求書のことです。

インボイス制度は、取引の透明性を高め、税務処理をより正確に行うことを目的としています。

この制度が導入された背景には、従来の消費税の仕組みでは税額控除における不正が発生する可能性があったことがあります。

適格請求書を導入することで、取引の内容を詳細に記録し、不正を防ぐことが期待されています。

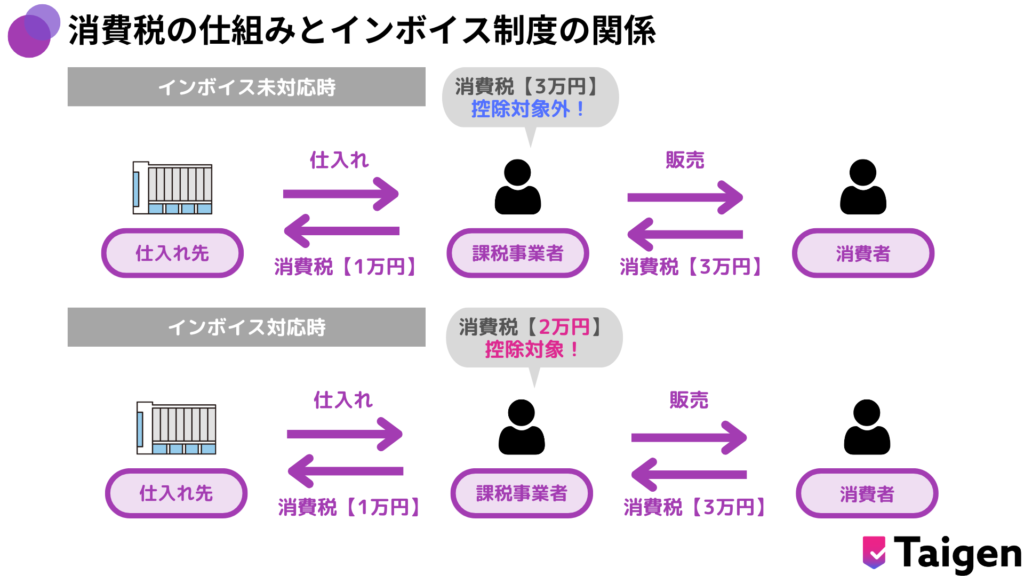

消費税は、最終的に商品やサービスを購入する消費者が負担する税金です。

ただし、事業者は取引の各段階で「仕入れ時に支払った消費税」と「売上時に受け取った消費税」を差し引いて納付する仕組みになっています。これを「仕入税額控除」といいます。

インボイス制度の導入により、この仕入税額控除を受けるために適格請求書が必須となりました。

従来は請求書や帳簿の保存だけで控除が認められましたが、新制度ではインボイスの発行・保存が求められます。この変更により、正確な税務処理がより重要になります。

インボイス制度の導入により、これまで使っていた領収書や請求書が大きく変わります。

特に法人や中小企業にとっては、取引のルールや請求書の内容がビジネスに直接影響を与える重要な要素となります。

ここでは、具体的に何が変わるのか、その影響を詳しく見ていきます。

インボイス制度は、法人や中小企業にとって特に大きな影響を与える制度です。例えば、小規模な事業者はこれまで免税事業者として消費税を納める義務がありませんでした。

しかし、新制度では免税事業者が発行する請求書では仕入税額控除ができないため、取引先から適格請求書を求められるケースが増えています。

さらに、経理業務が手作業中心の企業では、適格請求書を発行・管理するためにシステム導入や作業プロセスの見直しが必要です。これにより、初期投資や運用コストが課題になることが多いです。

中小企業がインボイス制度に対応しない場合、取引先との関係が悪化するリスクがあります。具体的には、取引先が仕入税額控除を受けられないことを理由に契約を見直すケースが考えられます。

また、経理ミスが発生した場合には、税務調査でペナルティを受ける可能性もあります。このため、対応を後回しにすると、長期的に見て事業にマイナスの影響を及ぼす可能性が高いです。

インボイス制度の中心となる「適格請求書発行事業者」とは何でしょうか?

申請が必要な理由や、適格請求書のメリットについて知ることで、スムーズに制度対応が可能になります。ここでは、その申請手続きやメリットについて詳しく解説します。

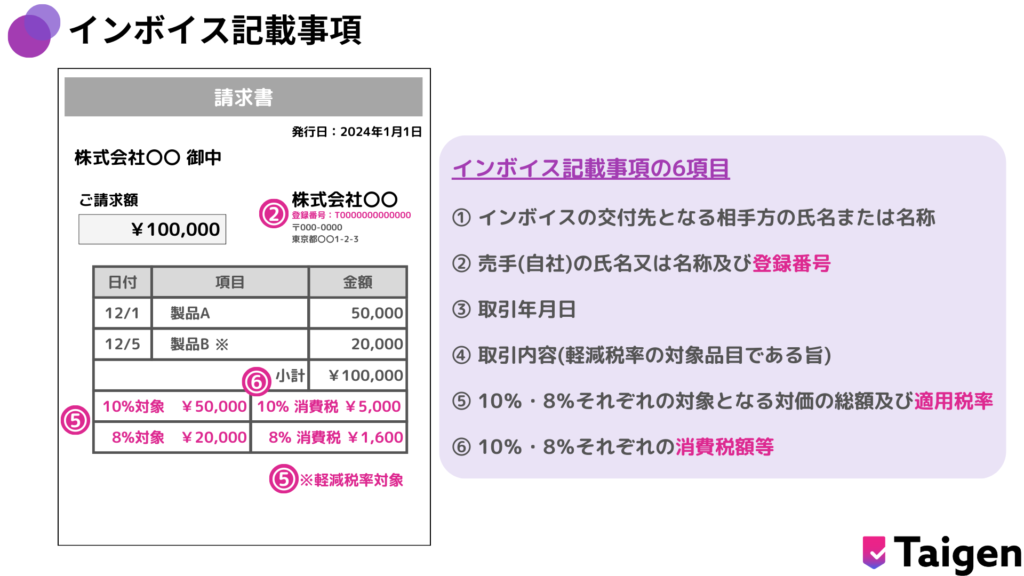

適格請求書とは、インボイス制度において仕入税額控除を受けるために必要な請求書のことです。この請求書には、通常の請求書に加えて次の項目を記載することが義務付けられています。

これにより、税務署が取引内容を正確に把握し、不正や誤りを防ぐことが可能になります。

また、適格請求書は、買い手(取引先)が仕入税額控除を行うために必要不可欠な書類となるため、発行事業者として登録することが取引の継続において重要です。

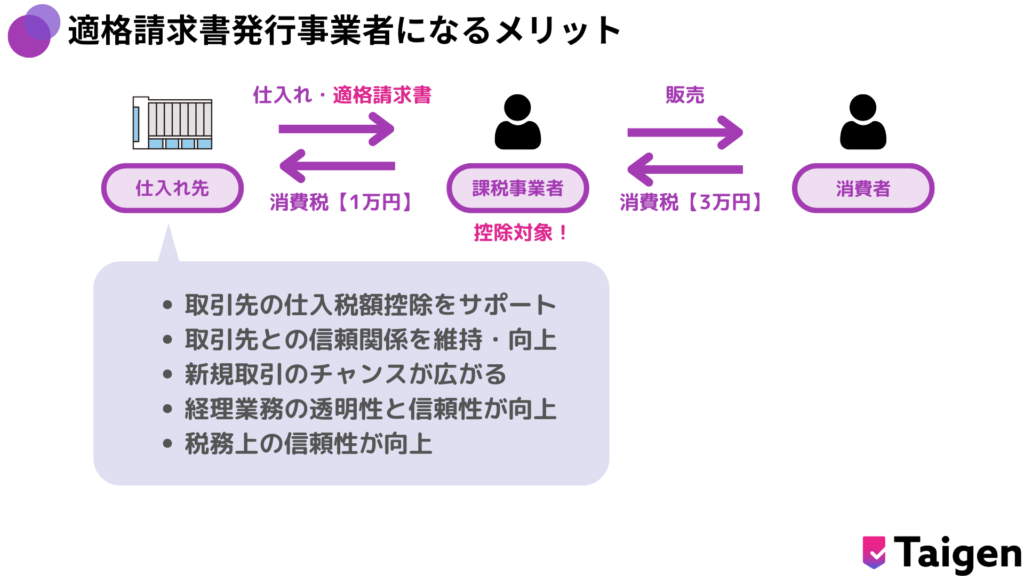

適格請求書発行事業者として登録することは、売り手(仕入れ元)の立場から見て大きなメリットがあります。

まず、取引先(買い手)が仕入税額控除を受けるためには、売り手が発行する適格請求書が必要です。

適格請求書発行事業者に登録しない場合、取引先は控除を受けられなくなるため、ビジネス継続に影響が出る可能性があります。

特に課税事業者や大手企業を取引先に持つ場合、適格請求書を発行できることが取引条件として求められるケースが増えています。

また、適格請求書発行事業者として登録することで、「税務上の信頼」を得ることができます。これにより、取引先からの評価が向上し、新規取引を獲得する際にも有利に働くでしょう。

さらに、税務署からの指摘に対する備えが整うことも利点です。適格請求書発行事業者になるための準備を通じて、経理業務が正確かつ透明性の高いものとなり、税務調査などへの対応がよりスムーズになります。

免税事業者にとって、インボイス制度への対応は悩ましい課題です。

免税事業者とは、前々年の課税売上高が1,000万円以下の事業者で、消費税を納める義務が免除されている事業者を指します。

しかし、新制度の導入によって、取引先に迷惑をかけないためにはどうすれば良いのか、課税事業者へ転換するメリットとデメリットをどう考えるべきなのか、悩みを解消するヒントをお届けします。

インボイス制度の導入により、免税事業者は大きな課題に直面しています。

これまで免税事業者は消費税を納付する必要がありませんでしたが、新制度では「適格請求書」を発行できないため、取引先が仕入税額控除を受けられなくなります。

取引先が控除を受けられないと、「取引を継続しない」や「取引条件の見直しを求める」ケースが増える可能性があります。

例えば、取引価格の値下げや、契約そのものが打ち切られるリスクが考えられます。特に大手企業や課税事業者を相手にしている免税事業者ほど、この影響は大きくなるでしょう。

一方で、取引先が一般消費者のみであれば、適格請求書が不要なため、インボイス制度に対応する必要はありません。

また、取引先の事業所が免税事業者でインボイスが求められないケースもあります。このように、自社の取引先の状況や取引の性質を正確に把握することが重要です。

このように自社の取引状況を考慮する必要があります。また現在は免税事業者として運営できていても、将来的に取引規模が拡大し、課税事業者への転換が避けられない状況になるかもしれません。

今後のビジネス展開を見据えた上で、インボイス制度への対応を計画することが大切です。

免税事業者が課税事業者へ転換することには、メリットとデメリットの両方があります。

「簡易課税制度」や「経過措置」という言葉を聞いたことがありますか?これらはインボイス制度における事業者の負担を軽減する重要な選択肢です。

この章では、それぞれの仕組みと具体的な活用法について詳しく解説していきます。

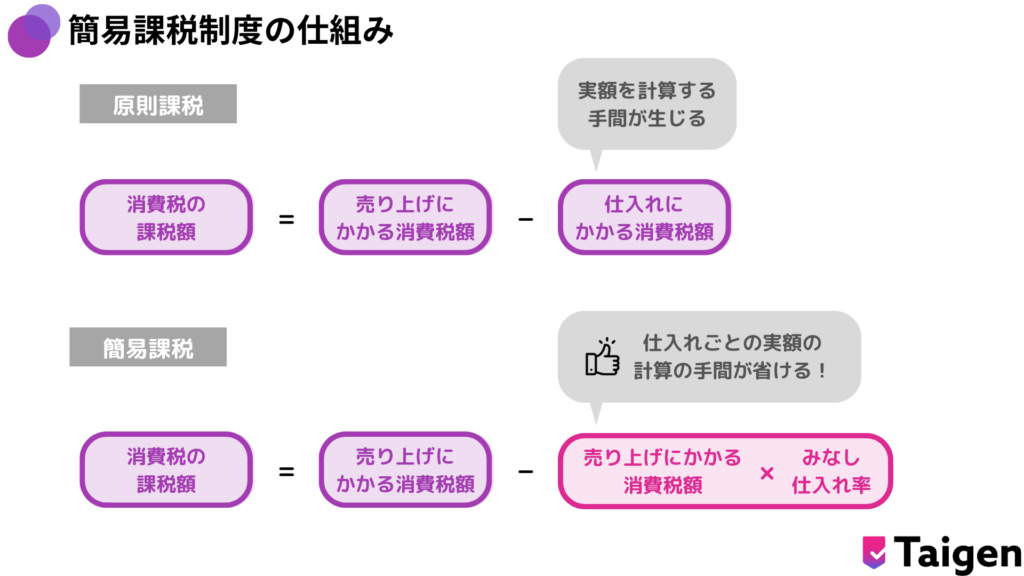

簡易課税制度とは、消費税の計算を簡略化するために導入された制度です。この制度は、前々年の課税売上高が5,000万円以下の事業者が選択できます。

通常、消費税の納税額は「売上にかかる消費税」から「仕入れにかかる消費税」を引いて計算しますが、簡易課税制度では仕入税額を計算する代わりに「みなし仕入率」を用いて納税額を求めることができます。

このため実際の仕入税額の計算が不要となり、事務作業が大幅に簡略化されます。

みなし仕入率とは、業種ごとに決められた仕入れの割合のことで、売上にかかる消費税にこの割合を掛けて仕入税額を簡易的に計算します。具体的なみなし仕入率は次のとおりです。

みなし仕入率

• 第1種事業(卸売業):90%

• 第2種事業(小売業):80%

• 第3種事業(製造業など):70%

• 第4種事業(飲食業など):60%

• 第5種事業(サービス業など):50%

• 第6種事業(不動産業):40%

ただし、注意が必要なのは、実際の仕入れにかかる消費税額がみなし仕入率より少ない場合、納税額が高くなる可能性があることです。

簡易課税制度を選択するかどうかは、業種や取引の内容を考慮し、しっかりと検討することが大切です。

インボイス制度の導入に伴い、免税事業者や課税事業者がスムーズに移行できるよう、一定の経過措置が設けられています。主な経過措置は次の2点です。

簡易課税制度の仕組みや経過措置をうまく活用し、負担を軽減しながら確実にインボイス制度に対応していきましょう!

インボイス制度に対応するには、何をすれば良いのでしょうか?

登録申請の流れや、税理士や会計ソフトの活用方法、社内業務の見直しポイントなど、具体的な準備手順をわかりやすく解説します。この章を読めば、迷いなく対応を進めることができるはずです。

インボイス制度に対応するためには、まず「適格請求書発行事業者」として登録する必要があります。

登録申請は、事業者が自ら税務署に対して手続きを行うもので、以下の手順で進めます。

インボイス制度に対応するためには、経理業務の効率化が不可欠です。特に中小企業や小規模事業者では、以下の方法が有効です。

会計ソフトの導入は、手作業によるミスを防ぎ、業務の効率化にもつながるため、制度導入前に検討しておくと良いでしょう。

インボイス制度への対応は、請求書の発行業務だけでなく、社内の業務フロー全体に影響を与えます。次のポイントを確認し、準備を進めましょう。

インボイス制度への対応は、事業の継続や取引先との信頼維持に欠かせない重要なステップです。しかし、制度の内容や対応方法に迷うこともあるでしょう。

「何から始めればいいのかわからない…」「自社にとって最適な対応方法を知りたい…」そんな方は、早めに専門家に相談することが解決の近道です。

制度を正しく理解し、確実に対応を進めていくことで、安心して事業を続けられる環境を整えましょう!

補助金申請から資金調達まで、Taigenが貴社の財務強化を支援します。

補助金のプロが、貴社の成長に必要な資金をしっかりサポート。

補助金の活用で一歩先へ、今すぐTaigenにご相談を!