Column

財務のコラム

コラム

【起業家必見】ベンチャー企業が知るべきエクイティファイナンスの基礎知識

「エクイティファイナンスって何?」

「資金調達の手段として使うメリットやデメリットが知りたい」

「他の資金調達方法と何が違うの?」

そんな疑問を抱えているベンチャー企業の経営者や起業家の方へ。

本記事では、エクイティファイナンスについて初心者にもわかりやすく解説します。

エクイティファイナンスの基本から活用方法、メリット・デメリット、

さらに成功のポイントまで、この記事ですべてがわかる内容となっています。

読了後には、最適な資金調達方法を選び、ビジネスを加速させる一歩を踏み出せるでしょう。

ぜひ最後までお読みください!

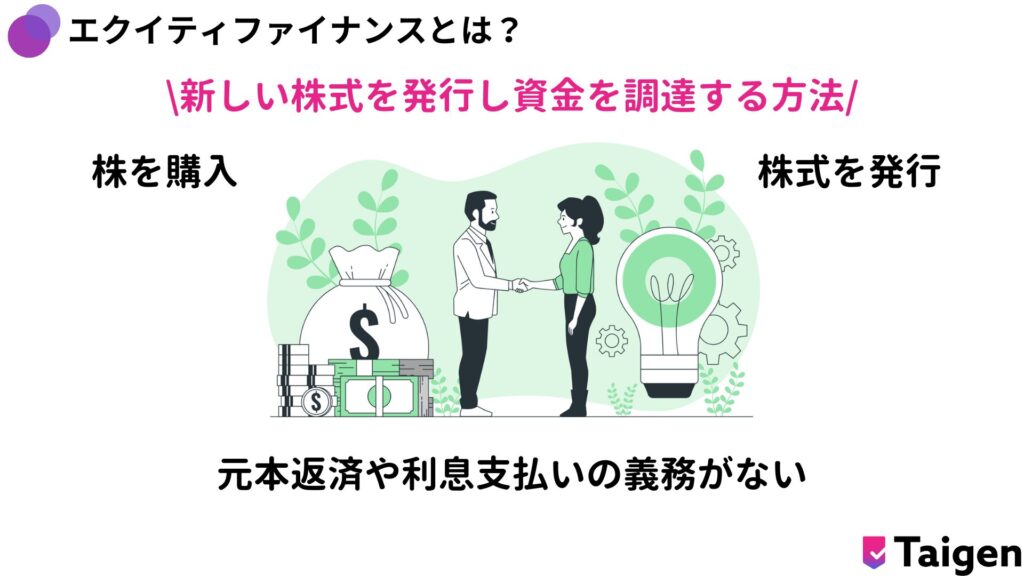

エクイティファイナンスとは?

エクイティファイナンスの基本概念

エクイティファイナンスとは、企業が資金を調達する手段の一つで、株式を発行して投資家から資金を得る方法です。

この方法では、返済義務が発生せず、企業の成長に合わせて投資家がリターンを得る仕組みになっています。

具体的には、新株を発行して資金を調達し、その対価として投資家が株式を所有するようになります。

エクイティファイナンスの特徴は、借り入れによる資金調達(デットファイナンス)とは異なり、元本返済や利息支払いの義務がない点です。

これにより、企業のキャッシュフローを圧迫せずに資金を調達できるというメリットがあります。

エクイティファイナンスとデットファイナンスの違い

エクイティファイナンスとデットファイナンスの主な違いは以下の通りです。

| 項目 | エクイティファイナンス | デットファイナンス |

|---|---|---|

| 資金調達方法 | 株式発行 | 借り入れ(銀行、社債など) |

| 返済義務 | なし | あり |

| コスト | 株式の希薄化 | 元本返済、利息支払い |

| 資金提供者への影響 | 株主としての発言権を持つ | 債権者としての影響は限定的 |

| 目的 | 長期的な資金調達や成長投資 | 短期的な資金調達や運転資金の確保 |

エクイティファイナンスでは、企業が株式を提供することで、投資家が経営に関与する可能性があります。

一方、デットファイナンスでは、企業が元本や利息を返済する義務を負いますが、投資家が経営に口を出すことはありません。

このように、どちらの手段を選ぶかは、企業の成長段階や資金調達の目的によって異なります。

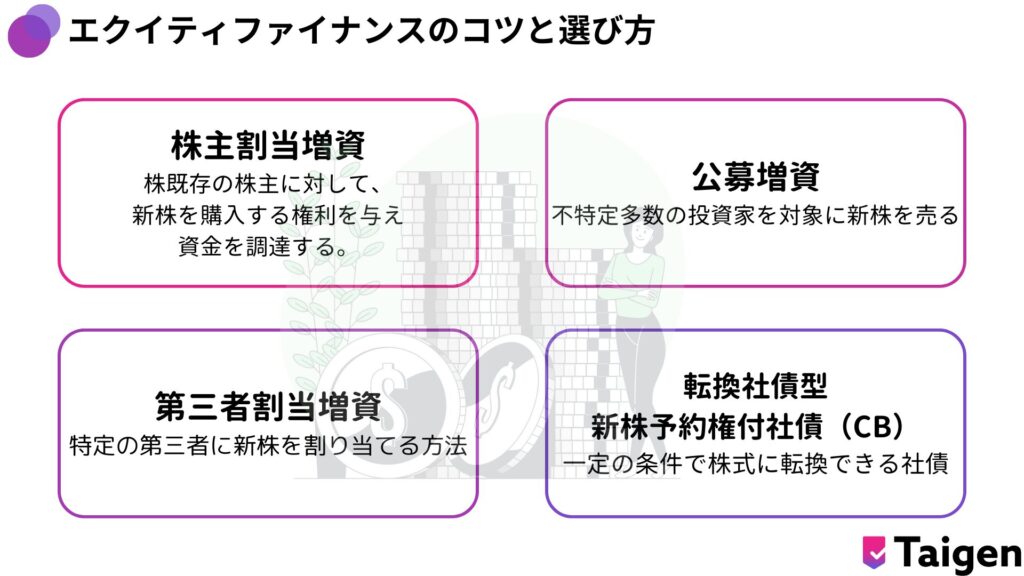

エクイティファイナンスの種類

エクイティファイナンスにも種類があります。どのような種類があるか確認しましょう。

- 株主割当増資

既存の株主に対して新株を購入する権利を与え、資金を調達する方法です。

この方法では、既存株主の持株比率を維持しながら追加の資金を得ることができます。

特に、株主との関係を維持しつつ資金調達を行いたい場合に有効です。 - 第三者割当増資

特定の第三者に新株を割り当てる方法です。

この手段は、戦略的なパートナーやベンチャーキャピタルからの出資を受ける際に用いられます。

事業拡大を目指す企業にとって、新たな資本だけでなく、経営資源やネットワークを得られる可能性があります。 - 公募増資

不特定多数の投資家を対象に新株を売る方法です。

この方法は、証券市場で広く資金を集めることができるため、特に上場企業にとって有効です。

ただし、多くの投資家に株式を購入してもらうためのコストや手間がかかる点もあります。 - 転換社債型新株予約権付社債

一定の条件で株式に転換できる社債です。

投資家は債券としての安全性を保ちながら、株式への転換によるリターンを狙うことができます。

一方、企業にとっては、株式と債券の両方のメリットを活用しながら資金を調達する手段となります。

エクイティファイナンスのメリット

- 返済義務がない

エクイティファイナンスの最大の特徴は、返済義務がないことです。

このため、資金調達後のキャッシュフローを自由に活用でき、事業拡大や新規プロジェクトに投資しやすくなります。 - 財務体質を強化できる

株式を発行して得た資金は、負債ではなく自己資本として計上されます。

これにより、財務諸表の健全性が向上し、将来的な追加借り入れの可能性も広がります。 - ネットワークの拡大

投資家が経営に参画することで、ビジネスの拡大に役立つネットワークやアドバイスを得ることができます。

特にベンチャーキャピタルや戦略的パートナーからの出資は、単なる資金以上の価値をもたらします。 - 信用度が向上する

エクイティファイナンスを成功させることで、企業の信用度が向上し、取引先や銀行からの信頼を得ることができます。

これにより、事業の成長を支える新たなチャンスが生まれるでしょう。

エクイティファイナンスのデメリット

エクイティファイナンスでは新たに株を発行するため、既存株主の持株比率が下がり、経営への影響力が弱まる可能性があります。

特に外部投資家が多くの株を持つと、経営判断が制約されるケースもあります。

事前に持株比率の変化をシミュレーションすることが重要です。

- 配当政策への影響

新株発行で株主が増えると、配当金が分散され、1株あたりの配当が減る可能性があります。

また、全体の配当額が増えて企業の財務負担が大きくなることも。事前に投資家と配当方針を共有し、調整する必要があります。 - 優遇税制の対象外になる

エクイティファイナンスは自己資本として扱われるため、借入金と違い、税務上の優遇を受けられません。

たとえば借入金の利息は経費に計上できますが、新株発行ではそのようなメリットはありません。

資金調達方法を選ぶ際、総合的なコストを比較することが大切です。 - 手続きの煩雑さとコスト増

新株発行には法的手続きや投資家との交渉、書類準備など多くの作業が必要です。

このため、法務費用や会計費用などが増え、手間とコストがかかります。

特に公募増資では、詳細な開示資料が求められ、社内外の負担が大きくなる傾向があります。

専門家の助けを借りることで効率化が図れます。 - 株主からの要求

新たな株主が増えることで、会社に対する要望や意見が多様化することがあります。

特に、短期的な利益を重視する株主と長期的な成長を目指す経営陣の間で意見が対立する場合には、適切な調整が求められます。

国税庁のデータによれば、日本の企業が負債による資金調達を選ぶ理由の一つとして、税務上の利点が挙げられています。

エクイティファイナンスを活用する際には、この点も考慮して、総合的なコスト計算を行うことが求められます。

エクイティファイナンスの実例

ここでは実際の実例を見てみましょう。

中小企業におけるエクイティファイナンス活用事例

中小企業では、第三者割当増資を活用して事業拡大を図るケースが多く見られます。

たとえば、ある地方の製造業者が、地域金融機関と連携して第三者割当増資を実施し、新規設備投資を行いました。

この企業は、新しい生産ラインの導入により生産性を向上させ、結果的に売上高を前年比20%以上増加させることに成功しました。

中小企業における エクイティ・ファイナンス活用事例集

スタートアップ企業がベンチャーキャピタルから資金を調達する際にも、第三者割当増資が頻繁に活用されています。

特に人工知能(AI)やフィンテック分野では、開発資金や市場投入に向けた資金調達手段として利用されます。

その一例として、リーガルテックサービスの開発・運営を行うGVA TECH株式会社は、第三者割当増資を実施し、約8億円の資金調達を成功させました。

法務DXを加速させるリーガルテックを提供するGVA TECHが第三者割当増資により約8億円を資金調達

上場企業におけるエクイティファイナンス活用事例

上場企業の場合、特に公募増資や転換社債型新株予約権付社債(CB)の活用が目立ちます。

楽天

楽天は、モバイル事業の財務健全化を目指して、2023年に最大3,300億円規模の資金調達を行いました。

この資金調達は、公募増資および第三者割当増資を組み合わせた形で行われ、通信インフラの整備や端末の仕入れ、ローミング費用に充てられました。

この増資により、楽天はモバイル事業の競争力を高め、5Gネットワークの展開を進めています。

東洋経済オンライン

株式会社エリアノ

株式会社エリアノは、発行した転換社債型新株予約権付社債をJ-POWERが引き受けました。

エリアノは、再生可能エネルギーの一環として、トレーラーハウスを利用した地域共生の取り組みを行っています。

J-POWERは、脱炭素化を目指す「BLUE MISSION 2050」の一環として、この投資を通じて再生可能エネルギー事業を支援しています。

J Power

このように、エクイティファイナンスは中小企業から大企業まで幅広く活用されており、それぞれの事業戦略に応じた方法が選ばれています。

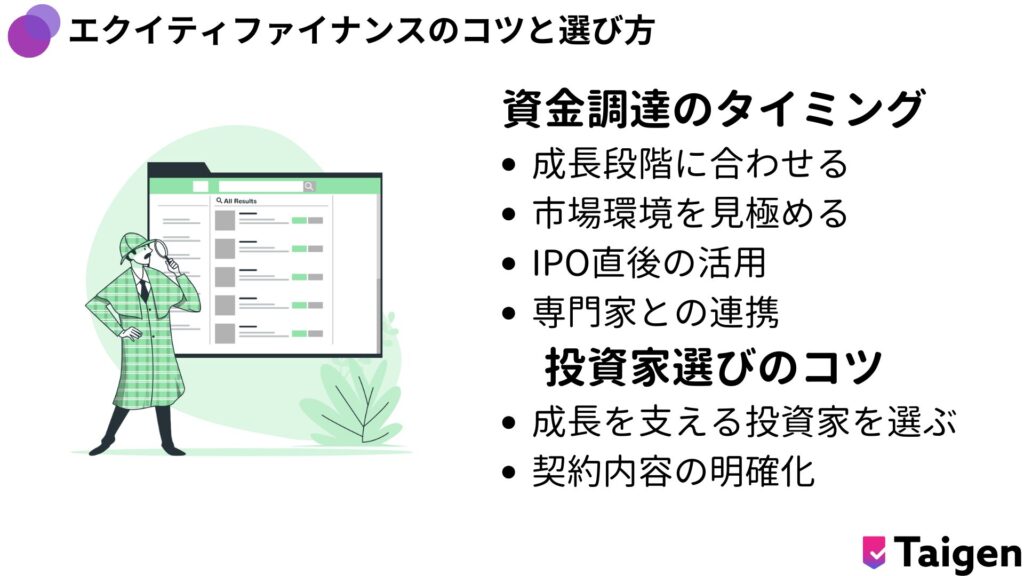

エクイティファイナンスのコツと選び方

事業にあったエクイティファイナンスを選ぶコツを知っておきましょう。

資金調達のタイミング

エクイティファイナンスを成功させるためのタイミングのポイントは以下の通りです。

- 成長段階に合わせる

事業拡大や新製品開発が順調な時期を選ぶと、投資家からの評価を高めやすい。 - 市場環境を見極める

市場が好調で株価が上昇している時期に行うと、調達コストを抑えられる。 - IPO直後の活用

上場直後の企業は投資家の関心が高く、資金調達が進みやすい。 - 専門家との連携

財務や市場の分析をプロと行い、最適な時期を判断する。

投資家選びのポイント

適切な投資家を選ぶために意識すべきポイントは以下の通りです。

- 成長を支える投資家を選ぶ

資金だけでなく、経営支援やネットワーク提供など、事業を後押ししてくれる投資家を探す。- ベンチャーキャピタル

資金提供とともに事業戦略や市場拡大のサポートを行う。 - 個人投資家・ファミリーオフィス

柔軟な条件で支援を受けられる。

- ベンチャーキャピタル

- 契約内容の明確化

経営権や配当などの取り決めを事前に明確にしてトラブルを防ぐ。

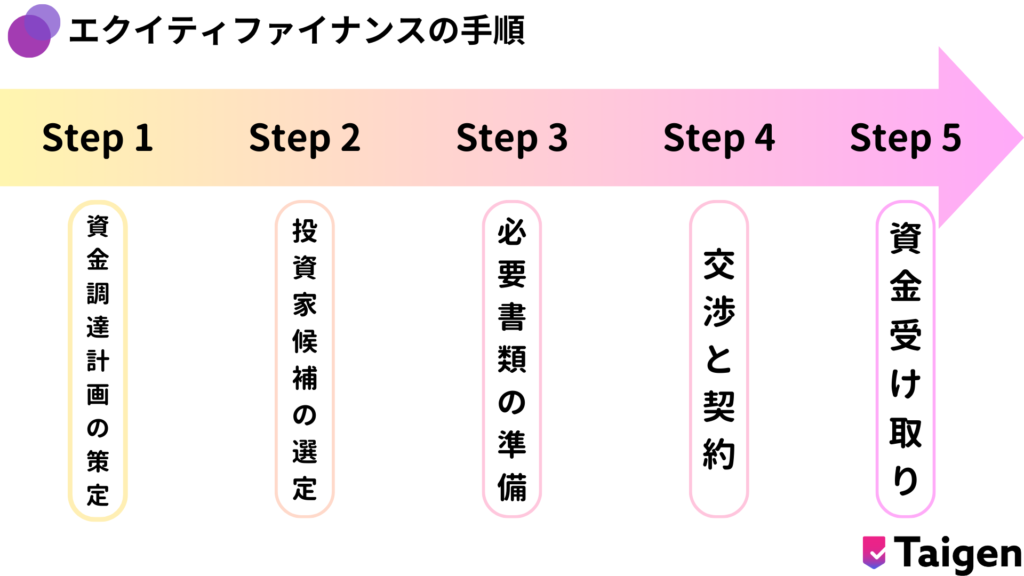

エクイティファイナンスの手順

どのような流れでエクイティファイナンスは進むのでしょうか。

資金調達の流れ

エクイティファイナンスの基本的な流れは以下の通りです。

- 資金調達計画の策定

必要な資金額や目的を明確にします。 - 投資家候補の選定

投資家を選びます。 - 必要書類の準備

事業計画書や財務諸表などを作成します。 - 交渉と契約

条件について投資家と合意し、契約を締結します。 - 資金受け取り

調達資金を事業に活用します。

この一連のプロセスには専門的な知識が必要なため、弁護士や公認会計士などの専門家の協力が欠かせません。

必要な書類と手続き

エクイティファイナンスでは、以下のような書類が必要になります。

- 事業計画書

投資家に会社のビジョンや成長戦略を説明するための重要な資料です。 - 財務諸表

企業の財務状況を示す資料で、透明性が求められます。 - 株式引受契約書

株式の引受条件を明記した契約書です。

これらの書類は、内容の正確性と信頼性が求められるため、専門家にチェックしてもらうことが推奨されます。

まとめ

エクイティファイナンスは、返済義務がない資金調達手段として、事業拡大や財務基盤の強化に適しています。

しかし、経営権の希薄化や手続きの複雑さといった課題も伴うため、企業の成長段階や市場環境を見極め、適切な投資家を選ぶことが重要です。

一方で、資金調達手段として補助金の活用も見逃せません。

特に中小企業やベンチャー企業にとって、補助金は返済不要であり、事業の安定と成長を支える重要な支援となります。

こうした多様な資金調達手段を組み合わせることで、事業の成長を最大化する戦略が可能になります。補助金を含む選択肢を視野に入れ、最適な資金調達方法を検討してみてはいかがでしょうか。

財務支援に強いTaigen

補助金申請から資金調達まで、Taigenが貴社の財務強化を支援します。

補助金のプロが、貴社の成長に必要な資金をしっかりサポート。

補助金の活用で一歩先へ、今すぐTaigenにご相談を!